最低可看到1.6%,但也有反弹风险。

受货币宽松信号影响,10年期国债收益率再度创下历史新低。

12月10日盘中,10年期国债活跃券“24附息国债11”(240011)收益率走低7.5BP(基点)触及1.8300%,续创历史新低。30年期国债活跃券“24特别国债06”(2400006)收益率也一路下行,走低至2.0450%,较前一日大幅下行4BP。国债期货全天强势上涨,30年期主力合约收涨1.37%,创下历史新高。国债ETF市场悉数飘红,30年期国债ETF涨幅达到1.87%。

9日举行的中央政治局会议传递稳增长信号,对债市形成了利好支撑。对于2025年的经济工作,会议首提“超常规逆周期调节”,对货币政策的定调由延续14年的“稳健”转为“适度宽松”。

宽松货币信号推动债市走强,业内人士分析,未来债牛还将延续,10年期国债收益率最低可看到1.6%,不过也有观点认为,若明年经济基本面延续2024年趋势运行,债市收益率未来将反弹上行,需审慎对待。

债市收益率激进下行

对于政治局会议最新释放的“适度宽松”货币政策信号,债市反应剧烈。12月10日,债市收益率俯冲向下,10年期国债活跃券“24附息国债11”收益率触及1.83%,30年期国债活跃券“24特别国债06”收益率也跟随下行至2.1%下方,双双创下新低。

国债期货方面,多品种期货全天强势。30年期主力合约收涨1.37%,盘中一度涨超1.6%,10年期主力合约涨0.67%,5年期主力合约涨0.41%,2年期主力合约涨0.13%,均创收盘价新高。债市走强的同时,股市也表现强势,“股债双牛”行情再度上演。

“年内择机降准叠加明年将加大力度降息的预期,使得各大交易机构都在拉长久期以应对未来的利率下行。”多位业内交易员对记者表示,若未来流动性保持宽裕,资金利率将普遍走低,加上“资产荒”问题待解,预计“债牛”行情还将保持一段时间。

今年的债券市场表现较为“疯狂”,年内机构集中抢筹长久期债券、压低收益率的情况时有发生,导致央行一度出手校正债市风险。9月底,在一系列政策“组合拳”下,10年期国债收益率一度冲高至2.2%上方。但11月以来,10年期国债收益率再度下行,进入本月一路跌破2%,四季度已累计下行超过25BP;30年期国债收益率也累计下行超过25BP。

中信证券首席经济学家明明表示,本次政治局会议提出实施“适度宽松”的货币政策,预计2025年逆回购利率降幅可达40至50BP,贷款市场报价利率(LPR)降幅可能更大。

“类比2008年的降息幅度,7天期逆回购利率可能需要在1.5%的基础上再降60BP左右;同时基于大幅降息的预期,预计10年期国债收益率将下降至1.5%的水平。”东吴证券在一份研报中也称。

“股债双牛”有支撑

此次政治局会议也提及“稳股市”,业内有担忧股市的强劲表现是否会对债市形成抽水效应。

但东吴证券分析师陈李认为,在目前宽松的货币政策定调下,2025年或将迎来“股债双牛”阶段:“债熊”拐点通常需要等待连续的“宽信用”验证,权益市场则更重“左侧交易”,也就是提前“入市”,因此转向“股牛债熊”之前会出现一段“股债双牛”的时期。

明明也认为,股债两市均可能存在双双走强的基础。考虑到本次会议对于增量政策空间的表述相对积极,而前期政策工具成效在数据层面的显现仍不充分,宽货币快速退出的概率较小,“债牛的持续时间核心在于后续宽货币操作的可持续性”。

“即便2008年推出4万亿元刺激计划之时,虽然股市反弹和债市阶段性调整并存,但在降息结束前,债牛并未改变。”天风证券固收负责人孙彬彬表示。

回顾国内上一次提及并实施“适度宽松的货币政策”,是在2008年美国次贷危机引发全球金融危机后,这一表述一直延续到2010年。同期,10年期国债收益率从4%下行至2009年初的2.7%左右,直到2010年末才回升至3.5%上方。

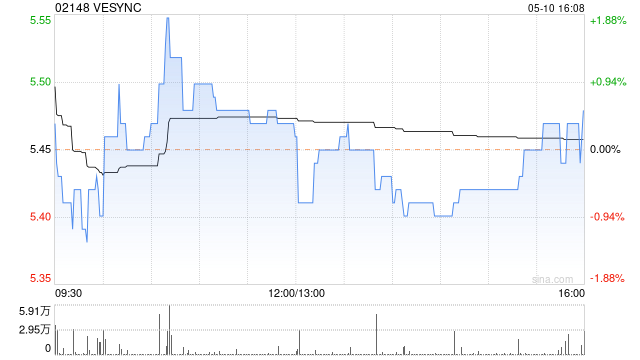

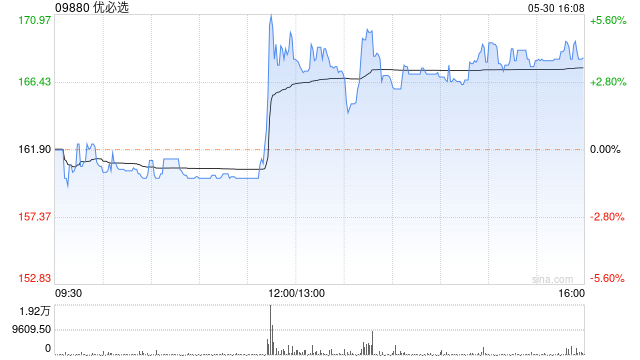

此外,相较于股市表现,12月10日债市的反应比市场预期更为强劲。上证指数盘中呈现涨幅震荡收窄格局,涨幅一度超过1.2%,随后缩窄,截至收盘涨幅回落至0.59%。与此同时,国债ETF市场保持涨势,早间高开后,午后仍一路上涨,30年期国债ETF(511090)上涨1.87%,创下上市以来单日涨幅的历史新高。

债市利率走势存分歧

多位固收交易员在接受记者采访时预测,明年央行可能会采取更为宽松的货币政策,降息和降准的力度可能超出今年的水平,“这种政策调整可能会推动债市收益率进一步下降,预计10年期国债收益率至少还有20~30BP的下降潜力”。

浙商证券固收分析师覃汉认为,2025年降准降息次数及幅度或有望进一步提升,建议短期内保持定力,不轻易止盈,利率逢高调整阶段是较好的配置窗口,长期持续看好债市走强行情,2025年10年国债收益率震荡区间或为1.6%~2.1%。

但也有观点认为,国债收益率的下行空间有限,主要原因包括:存量和增量政策的持续发力,经济有望恢复活力;在积极财政政策的推动下,债券供给将增加;此外,市场情绪的回暖和企业盈利的改善也可能限制利率的进一步下行。

从“以旧换新”政策再到地方发消费券,国内针对拉动内需做了不少工作,此次政治局会议再提“大力提振消费”。明明认为,2024年以来,消费在重要会议通稿中的位置有所前移,下半年消费品以旧换新等政策力度持续加大,对经济基本面起到了较好的稳定作用。而从数据表现来看,国内消费出现一定好转,10月社会消费品零售总额同比增长4.8%,增速比上月加快1.6个百分点。

华福固收团队认为,如果明年经济基本面延续2024年趋势运行,政策利率的下调幅度预计在30BP左右,而曲线形态上预计会继续呈现短端先行、长端跟随的走势,不过若考虑到今年政策宽松力度已经较大,2025年财政政策有望进一步加码,届时经济基本面和情绪均可能有所好转,这也会导致债市利率明显上行,甚至可能触及2.2%左右的高点。

“当前的国债收益率可能存在超前定价的风险,考虑到来自资金面(税期及跨年)、政策面、监管面(利率合理性调控)的压力尚未缓解,且今日行情过后交易型机构的久期暴露或进一步升级,因此债市短期大概率会有一调。”华西证券首席经济学家刘郁认为。