作者:黄益 正信期货化工分析师 投资咨询号Z0020858,

摘要

从供应上看,PVC行业秋季检修基本结束,后续计划检修不多,目前仅有广西华宜及宁波韩华(合计80万吨)公布检修计划,由于烧碱表现尚可,氯碱-PVC一体化仍有一定利润的情况下,预计11-12月PVC整体开工维持偏高状态。截至11.7,PVC行业周度开工为77.27%,同比+2.17%,短期开工或将继续提升。

从库存上看,8-9月盘面跌至低位,点价货源成交改善且部分下游补货,10月局部受物流影响市场到货减少,中游库存得到一定去化,但目前下游制品企业终端订单不足且北方将逐步进入淡季,下游以消耗前期库存为主,维持刚需采购,截至11.7,华东+华南样本库存在44.07万吨,同比增加18.4%,绝对量处于历史同期高位,库存压力依旧明显(按照卓创更新样本统计,11.7号华东华南总仓库库存超过78万吨),其中以交割库库存占据主要(截至11.7,PVC注册仓单量接近10.1万手,折和50.5万吨),总体看高库存依旧是PVC最大的弱现实,供给端货源充裕始终压制着价格表现。

PVC终端主要对应着地产行业,1-9月竣工累计同比下滑24.4%,新开工累计同比下滑22.2%,销售面积累计同比下滑17.1%,高频销售数据显示10-11月地产销售数据环比有所改善,主要9月底政策刺激力度较强叠加传统销售旺季,持续关注销售端改善状况。一般竣工端决定玻璃的当下需求,新开工决定未来需求预期,2024年竣工端预计将保持缩减(2023年竣工同比增长在于保交楼),2024-2025年则是重点关注地产交付状况。从目前地产政策来看,主要集中于“控增量、降存量、提质量”,若未来销售端未能传导至新开工端,PVC需求预期难以改善。此外从2022-2024年新开工持续走弱,将影响到未来两年的竣工端,后续地产链对PVC需求仍有走弱可能。

从内需上看,今年的“金九银十”并未有明显表现,其中硬质品如管材型材等依旧受到地产的拖累,部分软制品订单比如薄膜、地板膜虽改善但需求占比有限,此外由于全球经济景气度下降,铺地制品出口较往年同期下降。短期来看,管材企业交付订单为准,生产以销定产;型材企业则10月存在部分赶工需求,国庆节后开工水平尚可,但由于房地产低迷对型材市场影响持续且11-12月天气逐步转凉,北方进入需求淡季,型材开工将面临回落,硬质品国内需求预计走弱。总体看,年内虽然宏观政策加码但能否修复PVC市场信心有待观察,此外政策落到微观产业还需时间,弱现实的局面在年内可能难有实质性改善。

从外需看,2024年PVC出口阶段性受印度BIS认证政策扰动以及海运费波动影响,但依旧保持增长态势,2024年1-9月出口合计194.01万吨,同比增加9.9%,其中一季度出口相对偏高,主要2月印度集中采购在3月交付;二季度出口量下降,主要受印度BIS认证以及海运费大幅上涨影响;三季度出口量增加,主要是国内PVC价格存在优势,印度部分集中采购。短期来看,9月下旬至10月出口接单未能延续放量,10月出口量环比有下滑,11月出口则将明显减少。11月印度PVC反倾销税对中国出口有一定利空但预计在可控范围内。12月24日印度BIS认证将到期执行,如果BIS认证不延期,对中国PVC出口影响或将更大。从长期看,2025年国内PVC供大于求局面将延续,在印度新装置未投产之前,国内出口或仍将维持增量。

尽管近两年PVC单产品延续亏损状态,但在烧碱利润支撑下,氯碱企业综合仍有盈利,年内PVC行业并未出现明显主动减产。11-12月PVC企业检修计划有限,部分电石厂供应量有恢复预期,电石供需均难有大的变化,价格重心变动或有限。烧碱在10月价格受阶段性供应减少出现价格上涨,11-12月则可能因为淡季需求价格重心小幅下移,但在氧化铝支撑下仍会维持相对高位,整体看年内氯碱综合利润仍有盈利空间。

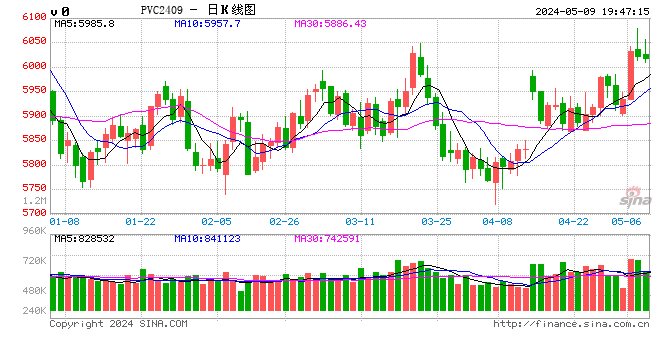

对于PVC而言,今年依旧走的是弱现实与政策预期的博弈逻辑,成本更多起到底部支撑作用而非估值抬升作用。由于PVC估值整体不高,宏观政策驱动下会出现一定反弹修复,只是行业基本面依旧表现弱势,并未能形成趋势性做多的机会,而当宏观情绪消散后,市场将重回弱现实逻辑。

目前PVC供需基本面矛盾未有缓解,四季度处于开工旺季,高库存下供给端仍较为充裕,虽然9月底以来地产利好政策陆续出台,但传导至微观产业仍需时间,国内需求短期难有明显好转且四季度需求进入淡季,出口也维持基础量且需考虑BIS认证,预计供需面难以形成驱动,11-12月重点关注政策出台情况。

从策略角度看,近两年每一轮政策预期以及宏观商品氛围改善带来PVC盘面阶段性反弹,而当商品情绪走弱后,盘面将再度下行。11-12月依旧处于宏观政策高频发布期,商品情绪依旧将影响PVC盘面波动,高库存弱现实将压制上方空间,但成本及中长期政策预期依旧将给予PVC底部支撑,PVC仍会处于宽幅震荡的局面,上下驱动均有限。

免责条款

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,投资者据此做出的任何投资决策与本公司和作者无关。

本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为正信期货研发部,且不得对本报告进行有悖原意的引用、删节和修改。