来源:观潮财经

长生人寿任职9年后,总经理退居二线。

近日,观潮财经独家获悉,目前长生人寿总经理沈逸波退居二线,由董秘周捷主持公司工作。目前该公司官网履历尚未更新。

沈逸波自2015年11月便正式担任该险企总经理,至今已有9年,系长生人寿在任时间最长的总经理。不仅如此,2015年该公司中方股东持股比例由50%升至70%后,长生人寿中方委派董事长、日方委派总经理的规律被打破,沈逸波也是自那以后的首位华人总经理,在该公司服务长达15年。

观潮财经梳理发现,包含沈逸波、周捷在内,长城资管入股后,该公司多位核心高管任职经历相似,均为“农行—长城资管—长生人寿”路径。据了解,长城资管对应接受农行的不良资产。

此外,该险企中方股东长城资管入股12年后为回归主业求退,至今尚未成功。按照法律规定,若想顺利出清全部股权,长城资管至少还需引进3位新股东。若其顺利退出,长生人寿高管班子也将被迫大洗牌。目前该公司在任的7位高管中,4位系长城资管委派。

背靠国内四大资管公司之一以及日本生命保险,长生人寿经营业绩也存在一定压力。据其2024年Q3偿付能力报告显示,截至三季度该公司已亏损0.79亿元,净利润同比下降30.63%。已累计保险业务收入23.90亿元,达去年全年的73.8%,同比下降7.53%。

01

任职9年总经理退居二线,董秘主持工作

全国首家中日合资寿险公司近期发生高层人事调整!据观潮财经独家获悉,任职已有9年的长生人寿总经理沈逸波退居二线,由董秘周捷主持工作。观潮财经梳理二人履历发现,两位高管从业经历惊人一致,均毕业后进入农行,转战长城资管,后于同年被委派至长生人寿至今。

截至发稿,长生人寿官网披露的高管人员中,沈逸波仍为该公司总经理并兼任合规负责人,董事会秘书职务仍由周捷担任。

沈逸波:1966年3月出生,现任长生人寿董事、总经理、合规负责人。曾历任农行上海市分行办公室副主任科员、五角场支行行长助理、副行长;长城资管上海办事处债权管理部处长、资产经营部处长、上海办事处副总经理;长生人寿副总经理、董事会秘书、临时负责人、首席风险官等职务。

沈逸波自2015年11月便正式担任该险企总经理职务,至今已有9年,系长生人寿在任时间最长的总经理,同时也是该公司中方股东长城资管取得绝对话语权后首位华人总经理。因此,此次人事调整对于该险企而言意义非凡。

首先从年龄来看,观潮财经发现,沈逸波目前年仅58岁,其自长城资管接手该公司股权后便在长生人寿任职,至今已有15年。其先后担任长生人寿副总、董秘、首席风险官等多个核心职务,对该公司业务可谓“驾轻就熟”。

2009年6月,长城资管收购上海广电所有的广电日生人寿(长生人寿的前身)的50%股权获原保监会核准。同年12月,沈逸波于被委派至长生人寿担任董事、副总经理职务。2011年3月,其兼任该公司董事会秘书,直至2016年2月由周捷接任董事会秘书一职。

2015年9月沈逸波卸任副总经理,转任为期两月左右的临时负责人,并于同年11月转正任总经理职务。这一年,长城资管对长生人寿的持股比例由50%增至70%。2019年12月,沈逸波还兼任了首席风险官直至2023年3月。

在加入长生人寿前,沈逸波早年投身于银行、资管行业。其在长城资管上海办事处工作长达9年,此外其硕士毕业两年后,沈逸波先后历任农行上海市分行办公室副主任科员、五角场支行行长助理、副行长等职。

观潮财经梳理发现,沈逸波的晋升之路有迹可循。长城资管作为我国四家资管公司之一对应接受农行的不良资产,而广电日生人寿(长生人寿的前身)50%股权于2009年被长城资管收购。

值得关注的是,观潮财经整理发现,当下主持工作的周捷晋升路线同沈逸波几乎一致。沈逸波、周捷均来自长生人寿的第一大股东长城资管,于2000年分别进入长城资管上海办事处、哈尔滨办事处工作,并且同一年被委派至长生人寿。

周捷:1972年7月出生,现年52岁,现任长生人寿董事会秘书。曾就职于中国农业银行黑龙江省分行科技部,先后历任长城资管哈尔滨办事处资金财务部主任科员、综合管理部副高级经理;长生人寿信息技术部副总经理、江苏分公司临时负责人、中介业务总部总经理,曾兼任长生人寿办公室主任、银保业务总部总经理等职。

履历显示,周捷与沈逸波几乎同期(2009年11月)加入长生人寿,历任信息技术部副总经理、江苏分公司临时负责人、中介业务总部总经理等职,同时还曾兼任办公室主任、银保业务总部总经理。在加入长生人寿六年多后,其接任沈逸波董事会秘书一职务。

同沈逸波相似,周捷在进入长生人寿工作之前,都曾在农行地方分行、长城资管任职。1996年毕业后,周捷进入中国农业银行黑龙江省分行科技部工作,随后于2000年进入长城资管哈尔滨办事处工作,历任哈尔滨办事处资金财务部主任科员、综合管理部副高级经理等职。

目前,长生人寿高管团队设置比较精简,包括董事长在内,总共7位高管。但与业内部分公司稍显不同的是,该公司更偏向“一个萝卜一个坑”,另有两位高管同时担任两个职务。

从高管从业经历来看,班子里除副总经理宫川和久来自日资、以及总助兼首席风险官吕志东、总精兼首席风险官何惠莉以外,其余4位系长城资管委派且均非保险科班出身。

经营状况来看,近年整个保险业面临较大生存发展压力,多家中小险企面临经营困境,长生人寿也是其中一家。2016年至今,除2016年、2021年以外长生人寿基本处于亏损状态。

02

携手15年,长城资管3年难退出

观潮财经梳理发现,长城资管入股长生人寿已有15年,但自2021年起中方股东为回归主业便有了退出的想法。不过虽有中再集团、腾讯在内的多家意向方,但长城资管的退出之路并不顺利。按照法律规定,若日方放弃行使优先购买权,其想出清所持的70%股权,长城资管至少需引进3家新股东。

长生人寿原为广电日生人寿,是中国首家获准开业的中日合资寿险公司。2001年12月,原保监会批准日本生命保险相互会社在中国筹建中外合资人寿保险公司,2003年,上海广电和日本生命保险共同出资成立广电日生人寿。

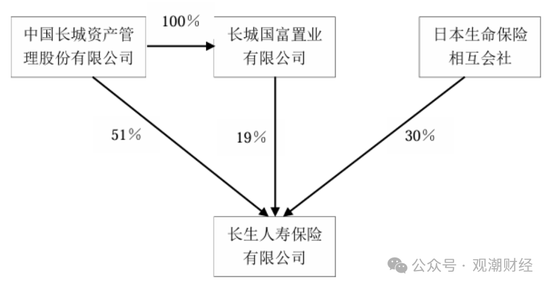

2009年长城资管接手上海广电持有的长生人寿50%股权。2015年,长城资管通过增资实现了对长生人寿的控股,同时引进了新股东长城国富,两家股东共同出资8.67亿元。由于日本生命保险未参与增资,最终长城资产持股51%,日本生命保险持股30%,长城国富持股19%。该股权比例维持至今,其中长城国富是长城资管全资控股子公司。

在此期间,长城资管曾“再三求退”。2021年7月,长城资产在上海联交所挂牌拟39.7亿元出清所持的长生人寿全部股权。据公开信息显示,彼时长生人寿净资产账面价值近9亿元,转让标的对应评估值为22.45亿元。

彼时有报道称,意向买方不乏中再集团、腾讯等巨头,以及其它地方国企、互联网巨头、民营企业和资本等。在预挂牌阶段就有10多家机构报名参与洽购。由于竞争激烈,当时市场上对于长生人寿的叫价已经高达40亿-70亿元。但据了解,日方股东曾表示仅希望与互联网公司合作。

针对此次股权转让,长生人寿表示,是大股东长城资管根据监管要求和自身战略规划所做出的。长城资管则回应,该股权转让的决定是在财政部和银保监会要求金融资产管理公司回归主业的大背景下做出的。

2022年3月起正式施行的《银行保险机构关联交易管理办法》规定,金融AMC及其非金融控股子公司负债依存度不得超过30%,确有必要救助的,原则上不得超过70%,并于作出救助决定后3个工作日内向董事会、监事会和银保监会报告。这将促使金融AMC降低非金融业务在整体业务规模中的比例,金融AMC必须加速回归主业。

公开报道显示,直至长生人寿股权挂牌时间截止,最终确定以京东集团为牵头人的收购联合体,以及以天瑞集团为牵头人的收购联合体两个意向受让方。

不过从目前长生人寿公司官网来看,此次股权转让并未顺利落地。根据《保险公司股权管理办法》规定的保险公司单一新股东持股比例不得超过1/3,这也意味着,若日本生命保险放弃行使优先购买权,长城资管想顺利退出则至少引进3家新股东。

股权的调整也影响着该险企“一二把手”的任命。据观潮财经不完全统计,自2015年长城资管持股比例由50%升至70%后,该险企也打破了中方委派董事长、日方委派总经理的规律。经梳理,长城资管入股后,长生人寿共历任4位董事长、4位总经理。

长城资管获批入股长生人寿4个月后,2009年10月,周礼耀被委派至长生人寿担任董事长。与上文所述的沈逸波、周捷相同,周礼耀从业经历同样是从农行到长城资管再到长生人寿“走一遭”。

1988年周礼耀进入农行工作,2000年调任长城资产,并于2017年起担任长城资产总裁、党委副书记、执行董事直至2021年年初到龄退休。

周礼耀:1960年12月生,曾任长生人寿董事长。先后历任历任农行上海分行人事处处长、农行上海市分行五角场支行行长;中国长城资管上海办事处副总经理、总经理;中国长城资管副总裁、总裁、党委副书记、执行董事等职务。

同周礼耀搭档过的时任总经理余部信也系日资方委派,据可检索到的信息,其在担任该职位前在日本生命保险工作长达三十年。

“新官上任三把火”,余部信也加入长生人寿后,结合国内和日本不同的保险环境,提出要打造最受信赖最高品质的保险公司,当时长生人寿平均理赔结案时间仅2.2天。

接任余部信也的同样是日资方委派来的前波吉伸,自1984年进入日本生命保险工作。2011年12月其被委派至长生人寿担任董事,两年后于2013年8月担任长生人寿总经理。

与前波吉伸一同被任命董事的还有五位,其中就包含薛建。2012年3月,薛建接棒周礼耀担任该险企董事长。

不过薛建担任董事长不到一年,长生人寿“一把手”再次发生变动,孟晓东成为新任董事长。

孟晓东早年也曾就职于农行、长城资产。其在2000年进入长城资管济南办事处综合管理部工作,三年后在监察室、监察审计部工作,历任副主任、副总经理,在2007年又进入长城资产国际业务部任主任。在2008年到2020年十来年的时段里,孟晓东又历任中国长城资产人力资源部(党委组织部)总经理、中国长城资产总裁助理、中国长城资产副总裁。

孟晓东:1960年2月出生,曾任长生人寿董事长。曾历任农行东阿县支行行长、聊城地区中心支行副行长、山东省分行办公室主任;长城资管监察室、监察审计部副总经理、办公室(国际业务部)主任、人力资源部(党委组织部)总经理、中国长城资产总裁助理、中国长城资产副总裁等职务。

孟晓东于2013年2月开始担任长生人寿董事长一职,担任时间长达8年,是长生人寿目前担任时间最长的董事长。孟晓东在任期间,长生人寿历任三位“二把手”,并经历了长城资管增资实现对长生人寿的控股时期。

长城资管二轮增资后,2015年11月长生人寿总经理变为沈逸波。值得一提的是,在沈逸波之前,水野充彦曾短暂担任一段时间临时负责人。

从业绩来看,长城资管取得长生人寿的控制权之后,该公司保险业务收入呈现跨越级增长。增资后首个完整会计年度(2016年)便微盈利,实现净利润234.73万元。显示公开信息,这一转折性变化是源于当年该公司通过银行渠道销售中短期产品使得保费骤增至19.32亿元,从而拉动利润增长。

但直到2020年,长生人寿均处于亏损状态。这也与长生人寿改革转型有关,2017年长生人寿谋求业务结构转型,大幅削减理财型产品销售,转向保障型产品特别是重疾保险型产品。由以往赖以生存的银行渠道转变为个险渠道,2017年、2018年连续大幅提升了用于分支机构拓展方面的资金投入以及用于个险代理人渠道建设方面的资金投入。但伴随改革阵痛,2017年其亏损幅度扩大,2018年达到亏损新高度。

沈逸波在与孟晓东搭档近六年后,2021年3月,杨国兵出任长生人寿董事长,至今在位已达三年。

杨国兵同前几任董事长一样,此前多从事银行业和投资管理工作。其曾就职于中国人民银行、中国工商银行省级分行,2000年后转行资管,在中国华融资管工作超18年。2018年11月,杨国兵成为了长城资管的一份子,担任长城资管的总裁助理,4年后开始担任长城资管副总裁。

杨国兵:1965年11月出生,现任长生人寿董事长,曾任工商银行江西省分行资产保全部副科长、保全处业务科科长、债权管理科科长;中国华融资管资金财务部、投资银行部、证券业务部高级副经理,南昌办事处党委委员、总经理助理、副总经理,北京办事处党委委员、副总经理,股权管理部副总经理(主持工作)、总经理,计划财务部总经理,风险管理部总经理,总裁助理;长城资产总裁助理、副总裁。

03

资产负债齐发力,维持偿付能力

背靠国内四大资管公司之一以及日本生命保险,长生人寿本应走的顺风顺水,但实际的经营情况却要困难地多。据其2024年Q3偿付能力报告显示,截至三季度,该公司今年已累计亏损0.79亿元,同比下降30.63%。已累计保险业务收入23.90亿元,达去年全年的73.8%,同比下降7.53%。

从资产端来看,长生人寿近几年总资产持续上涨,今年三季度其总资产达到了134.76亿元,较去年年底增长了20.43亿元,较去年同期增长了25.25亿元,同比上涨23.06%。而净资产整体呈现下降趋势,今年三季度其净资产达到了7.27亿元,较去年同期有所增长,这意味着长生人寿负债逐年增加。

收入端来看,近几年长生人寿保险业务收入整体呈现增长趋势,去年全年实现保险业务收入32.39亿元,与2022年基本持平。不过截至今年三季度,该公司保险业务收入累计达到了23.90亿元,达去年全年的73.8%,较去年同期减少了1.95亿元,同比下降7.53%。

利润端来看,长生人寿长期处于亏损状态,但亏损幅度普遍不超2亿元。今年前三季度,长生人寿累计亏损0.79亿元,较去年同期亏损额减少了0.35亿元,同比亏损下降30.63%。

从投资端来看,2019-2022年长生人寿的投资收益呈上涨趋势,但在2023年有所下滑。去年年底该指标值为3.68亿元,较2022年同比下降13.21%。

(长生人寿2023年年报)

从成本数据来看,退保金在长生人寿成本支出中占大头,在营业支出总额中占58.02%。其次为赔付支出,占比9.64%,手续费及佣金支出与业务及管理非分别占比8.69%、7.29%。

以上四个指标具体来看,长生人寿的退保金在2022年产生跨级别式增长,达14.28亿元,较2021年同比增长966.42%。去年年底该公司的退保金再次增至17.01亿元,较2022年同比增长19.09%。

观潮财经经整理发现,2022年、2023年退保率大幅增加是由于长生人寿之前年度销售的5年存续期产品在2023年一季度产生集中退保,金额约15亿元。

自2020年之后,长生人寿的手续费及佣金支出逐年递减,在2023年该值为2.55亿元,仅达2022年的49.54%。

长生人寿近年业务及管理费基本持平,普遍维持在2-3亿元之间。去年其业务及管理费为2.14亿元,较2022年同期同比下降15.32%。

长生人寿近年来赔付支出较稳定,在2020年同比下降之后,连续三年同比上涨,去年的赔付支出达到2.83亿元,较2022年同比上涨28.50%。

无论是偿付能力充足率还是风险综合评级,长生人寿较去年同期均有所改善。截至2024三季度,该险企综合、核心偿付能力分别为119.4%、100.0%,较去年同期均上涨14个百分点。同时,其风险综合评级结果也在2023年4季度由C变B。

不过,相较上季度,以上两个指标有所下降,核心偿付能力较上季度下降0.6个百分点,综合偿付能力下降0.3个百分点。

三季度偿付能力报告显示,负债端方面,受到利率下行的影响,责任准备金增提较多,从而影响了实际资本。最低资本方面,增配长期利率债对冲了利率风险,非标资产到期释放了部分信用风险,最低资本有所降低。在以上因素综合影响下,偿付能力充足率与2季度末基本持平。

基于此,长生人寿还表示,公司已采取多项措施维持偿付能力充足,并且将会从资产和负债两端着手,维持偿付能力稳定。

企业发展的漫长征程中,稳定的高管团队凭借多年深耕,对各项业务流程、市场态势以及内部管理机制早已谙熟于心。然而随着时间的推移,过于稳定的高管阵容也可能局限于过往的经验和既定的框架。新鲜血液的输入可以为公司带来全新的视角,为公司开辟出更广阔的发展空间。

![[视频]李强主持召开国务院常务会议](https://antongjituan.com/zb_users/theme/koilee/style/noimg/7.jpg)