财联社11月21日讯(编辑 潇湘)美债收益率过去几周的大涨,对于股市等风险资产而言究竟是利好还是利空?全球资管巨头太平洋投资管理公司(PIMCO)如今更倾向于是前者……

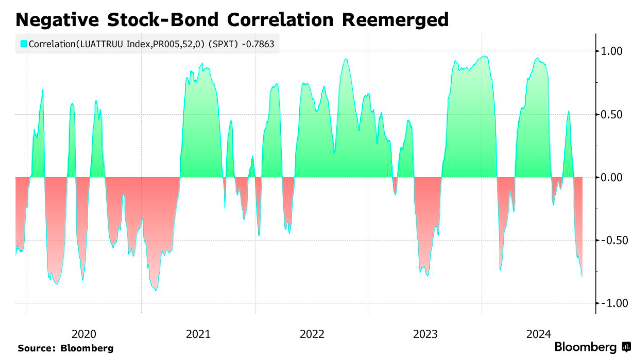

PIMCO在一份最新报告中表示,美国股票和债券市场近来走势背离,反映出投资者可以继续增加对风险资产的配置。该机构认为,随着通胀压力降温,美国经济增长放缓,美国股票和债券之间的负相关关系已经恢复。

PIMCO投资组合经理Erin Browne和Emmanuel Sharef在报告中写道,在通胀和GDP增长放缓的情况下,股票/债券的正相关性往往会降低,然后变为负值,就像目前美国和许多其他主要经济体面临的情况一样。

报告认为,投资者眼下可以增加和扩大对风险资产的配置,寻求潜在的更高回报,而整个投资组合的波动性几乎不会增加。

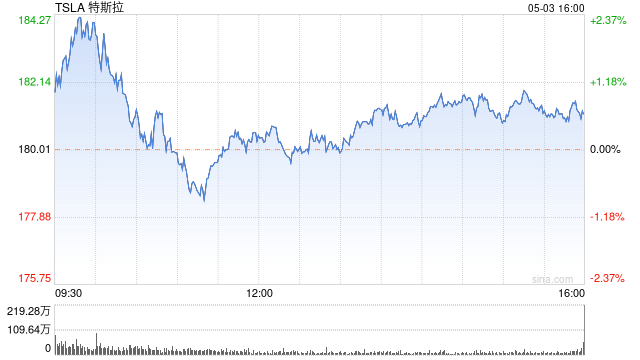

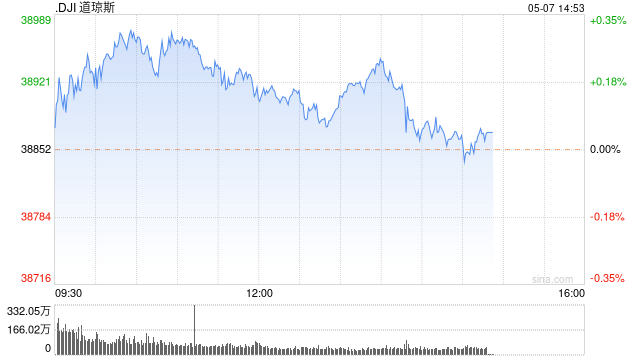

行情数据显示,截至本周二,彭博美国综合债券指数今年以来的回报率约为1.6%,显示近几周涨幅收窄的幅度颇为巨大。然而,美债近期遭遇的抛售几乎未对美股走势产生太大的影响,标普500指数年内迄今累计上涨了24%。

PIMCO在报告中写道,“在投资组合构建中,股票和债券可以相辅相成,而且在央行降息的情况下,两者都可能从我们的基本经济情境假设——软着陆中受益。”

就跨资产投资组合而言,PIMCO目前倾向于略微超配美国股票,而在债券方面偏向于高质量的核心债券,通常包括投资级债券。PIMCO还表示,鉴于特朗普计划提高关税,投资者应着重关注那些盈利不严重依赖进口的美国公司。那些有望从新政府计划的减税和放松监管中受益的公司,将是投资组合的良好补充。

Browne和Sharef还表示,配置通胀挂钩债券或其他实物资产,则可能有助于对冲财政政策或关税导致的通胀压力上升的潜在风险。

他们补充道:“较低或负向的股票/债券相关性,可以实现互补和更加多样化的跨资产配置,特别是对于那些可以使用杠杆的人来说。”

周三,基准10年期美债收益率徘徊在4.4%左右,较9月中旬触及的3.6%的年内低点已上涨了逾75个基点。以美国10年期通胀保值债券(TIPS)收益率衡量的实际利率则已从10月初的1.5%左右跃升至略高于2% 。

根据芝商所的FedWatch工具,交易员们目前认为美联储在12月降息25个基点的可能性为54%,而在1月再降息25个基点的可能性仅为15%。

不少市场参与者目前仍在等待特朗普政策的明朗化,以及下一轮可能影响美联储政策的就业和通胀数据。

Manulife Investment Management美国利率交易主管Michael Lorizio表示,“我们似乎要等到下一次非农就业数据和下一次CPI数据公布之后,才能真正看到经济数据对美联储的影响。”